ارزهای دیجیتال برای هر دو گروه سرمایهگذاران اولیه و تریدرهای باهوش پر از سود و منفعت بوده است. مثلاً بیت کوین را در نظر بگیرید. همهکسانی که قبل از ۲۰۱۷ در این بازار سرمایهگذاری کردند، تا کنون با وجود این بازار نزولی بازهم بیش از ۴۰۰ درصد سود کردهاند.

در طرف دیگر تریدرها در حال بهره بردن از افتوخیزهای شدید بیت کوین هستند. برای روشن شدن مسئله باید بدانید که نوسان بیت کوین در یک روز با نوسان S&P ۵۰۰ (۵۰۰ سهام برتر بورس نیویورک و نزدک) در دوره زمانی ۲۳ روزه برابری میکند. برای تریدرها نوسان تنها یک معنی دارد: فرصت.

در این مقاله دلایلی که سبب شده این بازار برای سرمایهگذاران چشماندازی ترسناک حداقل در کوتاهمدت، داشته باشد را توضیح خواهم داد.

ارزشگذاریهابیشتر ارزهای دیجیتال را با ابزار سنتی (مثل تنزیل جریان نقدی) نمیتوان ارزشگذاری کرد چرا که جریانهای مالی مرتبطی به آنها وجود ندارد. مدلهای لازم جهت ارزشگذاری ارزهای دیجیتال نیازمند پارامترهای ورودی ساختهشدهی بسیاری است.

برای مثال این مدل فرضی خارقالعاده از کریس بورنیسکه (Burniske) را در نظر بگیرید. در این مدل نویسنده سعی دارد ارزش یک توکن را از طریق برابری مبادله (Equation of Exchange) از اقتصاد پولی بهدست آورد. برای اینکه بتوان فرآیند ارزشگذاری را آغاز کرد باید درباره سرعت گردش توکن (تعداد دفعاتی که توکن در طول یک سال دستبهدست میشود) و منحنی پذیرش (Adoption Curve) یک ارزش خیالی متصور شد. در مدل مذکور تغییر زمان پذیرش ۱۰ درصد تا ۹۰ درصد از ۱۵ سال به ۳۰ سال سبب میشود که ارزش توکن از ۱۲ سنت تا صفر دلار کاهش یابد.

در کوتاهمدت و از دید سرمایهگذاری که نگاه فاندامنتال دارد، ارزش تمام دارایی میتواند به سمت صفر میل کند. برای ارزشگذاری نمیتوان هیچ کف قیمتی قائل شد.

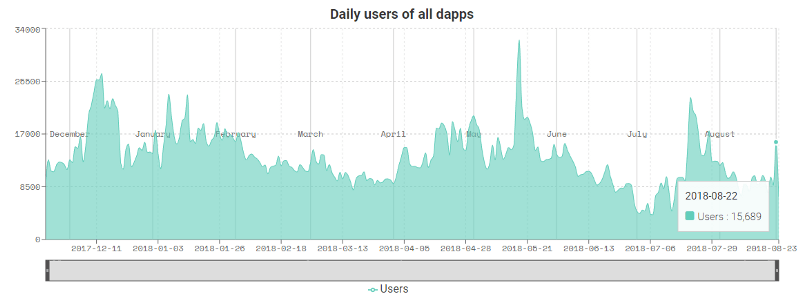

کاربردارزهای دیجیتال بهندرت کاربردی جز نگهداری یا همان احتکار دارند. برای مثال اتریوم (ETH) را در نظر بگیرید. بیشترین کاربرد اتریوم برنامههای غیرمتمرکز و ICO ها میباشد. این را نیز در نظر داشته باشید که برنامههای غیرمتمرکز کاربر زیادی ندارند. (در تاریخ ۲۲ آگوست ۲۰۱۸ تنها ۱۵٬۶۸۹ نفر در حال استفاده از DAppsها بودند) در زمان نوشتن این مقاله، بازار پیشبینی معروف آئوگر (Augur) تنها ۵۲ کاربر در ۲۴ ساعت گذشته داشته است و این در حالی است که حجم بازار توکنهای آئوگر (REP) عددی نزدیک به ۲۰۰ میلیون دلار را نشان میدهد. (تنها با ۵۲ کاربر)

کاربران روزانه برنامههای غیرمتمرکز

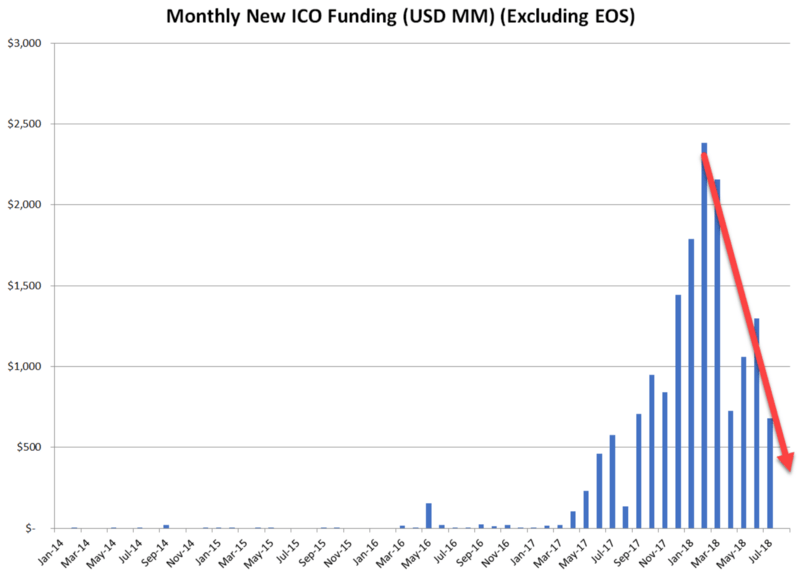

درحالیکه سرمایه جمع شده ICO ها در حال خاک خوردن است، ما شاهد این هستیم که جریان مالی خارج از دنیای کریپتو به سمت ICO ها متوقفشده و پروژههای جدید از سرمایهگذاریهای قبلی در این حوزه تغذیه میکنند. سرانجام این کار به گمانهزنیهای بیپایان منجر میشود و بهمانند ارزشگذاری سقوط کاربرد نیز اجتنابناپذیر خواهد بود.

بهوضوح میتوان روند نزولی سرمایهگذاری در ICOها را در سال ۲۰۱۸ مشاهده کرد. (ICO ایاس در ماه ژوئن بهپایان رسیده که شاید شما را در تشخیص روند نزولی بهاشتباه بیندازد)

فردی به نام پیتر بلاک را فرض کنید که یک مؤسس جوان باهدف جمعآوری سرمایه جمعی است. تصور کنید پیتر قصد ندارد این کار را باعرضه سهام یا تضمین قانونی برای بازپرداخت سرمایه انجام دهد، بلکه این کار را باعرضه تکههای کاغذی بدون پشتوانه قانونی پیش میبرد. حال تصور کنید پیتر در حال جمعآوری سرمایه با این تکه کاغذهای بیارزش است. حال موردی را در نظر بگیرید که پیتر در آن فردی ناشناس است و نیازی به افشای هویت خود جهت پذیرش سرمایه دیگران ندارد. این چیزی است که در برخی ICOها در جریان است. حال طرح پانزی را نیز به این مفروضات اضافه کنید. ارز دیجیتال OneCoin یکی از آن کوینهایی است که از این طرح استفاده میکند. بیت کانکت، طرحی که سود سالانه ۱۴۹ درصد را به گفته خویش با «رباتهای معاملهگر» اصطلاحاً تضمین میکند نیز یکی دیگر از طرحهای معروف پانزی در این روزهاست.

این بخشی از مقالهای بود که من در سپتامبر سال ۲۰۱۷ منتشر کردم. مقالهای که در آن درباره اینکه چرا بسیاری از توکنها ایرادات اساسی دارند و اینکه چگونه ICO ها سبب افزایش قیمت ارزهای دیجیتال در آن دوران شدند مطالبی را پوشش دادم.

درنهایت پس از گذشت مدتی، اقتصاد این بازار که به تبلیغات و بزرگنمایی دچار شده بود، فروریخت. قیمت توکنهای بسیاری از ICO ها از آن دوران تاکنون بیش از ۸۰ الی ۹۰ درصد سقوط کردهاند. کمیسیون بورس و اوراق بهادار نیز در غیرقانونی نشان دادن ICO ها مؤثر بود و پیامش مبنی بر اینکه توکن ICO ها در بسیاری از موارد بهعنوان اوراق بهادار ثبت نشده، به ریزش آن کمک کرد.

بیش از نیمی از ICO ها در ۴ ماهه تشکیل خود پس از پیشفروش توکنهایشان از بین میروند. برای روشن شدن بیشتر میتوانید با مراجعه به سایت Deadcoins.com با بسیاری از این ICO های مرده آشنا شوید.

آمار و ارقام در این حوزه به این شکل است که ۸۰ درصد ICO ها با اهداف کلاهبرداری تشکیل میشوند. ۱۰ درصد دیگر اطلاعات ناقصی دارند و کمی پس از جمعآوری سرمایه فرومیپاشند. اغلب ۱۰ درصد دیگر نیز بهاحتمال زیاد نهایتاً ا شکست مواجه میشوند.

اغلب سرمایهگذاران ICO ها افراد کلهشق و بیاطلاعی هستند که حتی زحمت خواندن وایتپیپر این پروژهها را هم به خود نمیدهند. آنها از این موضوع خبر ندارند که توکنهای در دستشان، هیچ حقی برای آنها به وجود نمیآورد. آنها به خیال خود در یک پروژهی موفقی که آینده درخشانی دارد، سرمایهگذاری کردهاند.

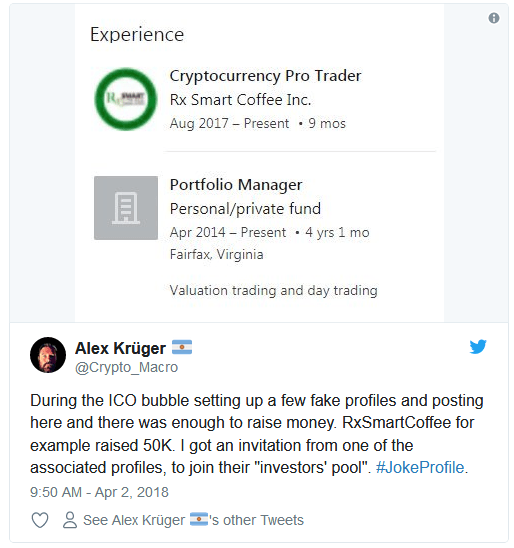

اینجا نمونه خوبی از یک ICO کلاهبرداری که توسط یک پروفایل تقلبی لینکدین تبلیغ و ترویجشده آمده است:

یا حتی مثالی بهتر! برادر فروشنده بزرگ مواد مخدر، پابلو اسکوبار نیز در حال راهاندازی ارز دیجیتال خود به نام دایِت بیت کوین (Diet Bitcoin) است. چیزی که همین حالا در حال اتفاق افتادن است. منتظر باشید تا در چند صرافی نام آن را ببینید و سپس ارزش آن به سمت صفر میل کند. هنوز قانع نشدهاید؟

مثالی دیگر از این دست Viola.ai است که اطلاعات تمام ملاقاتهای عاشقانه شما را در بلاک چینش ذخیره میکند. البته که شما به ذخیره این اطلاعات در یک بلاک چین احتیاج دارید!

این پروژه در کشور چین هماکنون در حال اتفاق افتادن است!

تیم حفاظت در برابر سقوط (Plunge Protection Team)در ارزهای دیجیتال هیچ تیم حفاظتی برای جلوگیری از سقوط ارزش تعریف نشده است. وظیفه این تیم که متشکل از یک یا چند گروه میباشد، خرید برای تثبیت قیمت یا پشتیبانی از بازار است. داراییهای آمریکا نظیر دلار آمریکا در صورت وخامت اوضاع پشتیبانی فدرال رزرو و خزانهداری ایالاتمتحده را به همراه دارند. بازار کالا نیز در صورت سقوط وحشتناک بر روی تقاضای صنعتی و عمده (مشتریان کالاهای فیزیکی) میتواند حساب باز کند. در بازار سهام نیز به بازخرید سهام توسط خزانه شرکتها پس از افت شدید قیمت میتوان اشاره کرد. این عده تریدرهای داخلی محسوب میشوند که با دانش کامل از گردش مالی و خطوط جریانی وارد معامله میشوند و هنگام افت ارزش سهامشان درک بهتری از شرایط دارند که حاضر به معاوضه آن با پول نقد میشوند. در بازار کریپتو روی چه کسی میتوان حساب کرد؟ ماینرها یا صرافیها؟ نهنگهای بازار ارزهای دیجیتال بیش از خرید به فروش تمایل نشان دارند که شرایط را بغرنج میسازد.

تقاضای سرمایهگذاران کوچکتقاضای سرمایهگذاران کوچک همراه با کاهش قیمتها در حال نابودی است. ضررهای گسترده در بازار نیز دلیل اصلی آن محسوب میشود. معمولاً بازیگران کوچک بازار طبق توصیه دیگران و شنیدهها، در ارزهای دیجیتالی که یکباره مطرح میشوند، سرمایهگذاری میکنند. و همان چیزی اتفاق میافتد که آن را با کلمه FOMO یا ترس از جا ماندن در میان سرمایهگذاران میشناسیم.

حضار این نمایش آزادیخواهان متعصبی هستند که به طرفداران اقتصاد اتریشی معروفاند. به نظر من تقاضای پیشین که از ضرر و زیان ارزهای دیجیتال ناکارآمد ضربه خورده، باعث سلب علاقه عدهای از بازیگران تازه ورود به بازار شده است.

آقای هرمن که از زخمخوردگان این اتفاقات بوده، میگوید:

فکر میکردم از جنبش مقاومت علیه دولت حمایت میکنم. اما هماکنون این جنبش شکستخورده و به دنبال یک استراتژی خروج است.

«من ۶۰ درصد سرمایهای که وارد بازار کردهام را از دست دادهام». این جملهای است که این روزها گوشتان از شنیدنش خسته شده است. در نظرسنجیهایی که انجام دادم به این نتیجه رسیدم که نیمی از شرکتکنندگان بیش از ۵۰ درصد سرمایه خود را از زمان ورود از دست دادهاند. تنها ۲ درصد مشتریان بانکهای خصوصی این روزها درباره بیت کوین پرسوجو میکنند. این در حالی است که رقم ذکر شده در ماه دسامبر سال گذشته چیزی نزدیک به ۵۰ الی ۷۰ درصد بود.

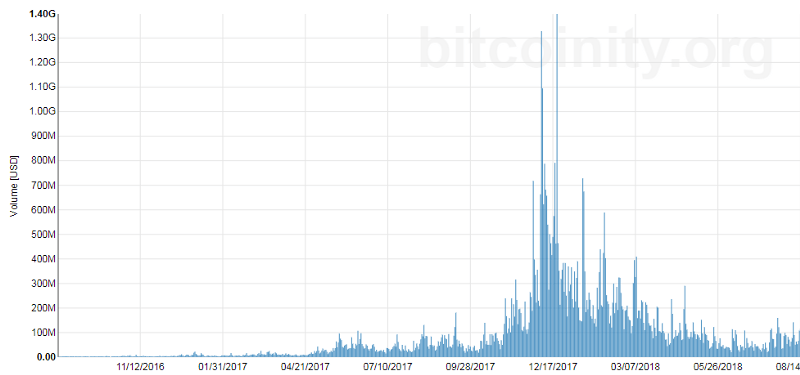

کاهش حجم واضح معاملات بیت کوین نیز نکتهای قابلتأمل است. نمودار زیر این حجم را در صرافی کوینبیس برای جفت ارز بیت کوین دلار نشان میدهد.

پول هوشمند عموماً در داراییهای ارزان یا آنهایی که در حال اوج گرفتن هستند (داراییهای در حال رشد) سرمایهگذاری میشود. از طرفی ارزهای دیجیتال نیز در سراشیبی مرگ قرار گرفتهاند. با این اوصاف چرا یک سرمایهگذار بزرگ باید راغب به خرید ارزهای دیجیتال باشد؟ حتی با اینکه قیمت آنها بهشدت کاهشیافته است. همانطور که گفته شد، این سرمایهگذاران در ارزشگذاری ارزهای دیجیتال ناتواناند و تعیین زمان فاصله گرفتن این داراییها از ارزش ذاتی خود نیز بهمراتب کار دشوار خواهد بود. بهعلاوه این داراییها هیچ گردش مالی به وجود نمیآورند.

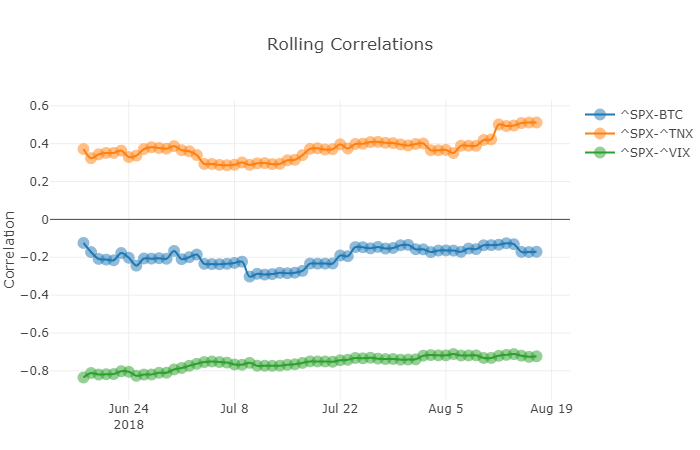

پس دیگر چه دلیلی وجود دارد سرمایهگذاران بزرگ ارزهای دیجیتال بخرند؟ یک احتمال دیگر وجود دارد و آن متنوع ساختن سبد سهامشان است. ارزهای دیجیتال همواره نشان دادهاند که با داراییهای ریسکی دیگر همبستگی ندارند. این مسئله بهنوبه خود میتواند منجر به ایجاد تقاضا گردد. هرچند برای متنوع سازی سبد سهام، دارایی با همبستگی منفی خیلی بهتر از یک دارایی با همبستگی صفر است. اوراق قرضه دولتی معمولاً همبستگی بهتری نسبت به ارزهای دیجیتال ارائه میدهند که مزیتهای آن سازوکار مشخص و ایجاد گردش مالی است.

به نظر عده بسیاری، ETF بیت کوین ناجی نهایی قیمتهای تقلیل یافته ارزهای دیجیتال است؛ این موضوع جریان عظیمی از سرمایهداران بزرگ را بهسوی ارزهای دیجیتال خواهد کشاند. به این موضوع با جزئیات در این مقاله پرداختهشده است.

کمیسیون بورس و اوراق بهادار (SEC) چندی پیش ۹ پیشنهاد ETF بیت کوین را رد کرد. اما هنوز یک ETF بیت کوین از این میان جان سالم به در برده است. پیشنهاد VanEck SolidX که از سوی CBOE ارائهشده است. بازار ارزهای دیجیتال چشم انتظار تصمیم کمیسیون درباره پذیرفتن یا رد شدن این پیشنهاد است. به عقیده SEC، پذیرفته شدن ETF در این بازار نوپا که بهوضوح در برابر دستکاریها مقاومتی از خود نشان نمیدهد، منوط به موافقت صرافی اضافه کننده ETF با نظارت شدن و همچنین داشتن حجم قابلتوجه است.

با توجه به اینکه از نظر SEC بازارهای بیت کوین آشکارا در برابر دستکاری مقاوم نیستند، پارامتر کلیدی برای پذیرفته شدن بیت کوین حجم بازارهایی خواهد بود که با نظارت شدن مشکلی نداشته باشند. آیا این بازارها واقعاً حجم قابلتوجهی دارند؟

در مقالهای دیگر درباره اینکه بیتمکس که یک صرافی کاملاً غیرقانونی در هنگکنگ است و پلتفرم مشتقه بیت کوین را در کشور سیشل راه انداخته و قادر به تصاحب ۴۰ درصد از حجم بازار جفت ارز بیت کوین دلار شده، مطالبی نوشتهام. در مقاله مذکور نیز توضیح دادهام که سهم بازار طرف قرارداد ETF چیزی بین ۳ تا ۱۵ درصد با توجه به روش محاسبه بهکار گرفته شده، باید باشد.

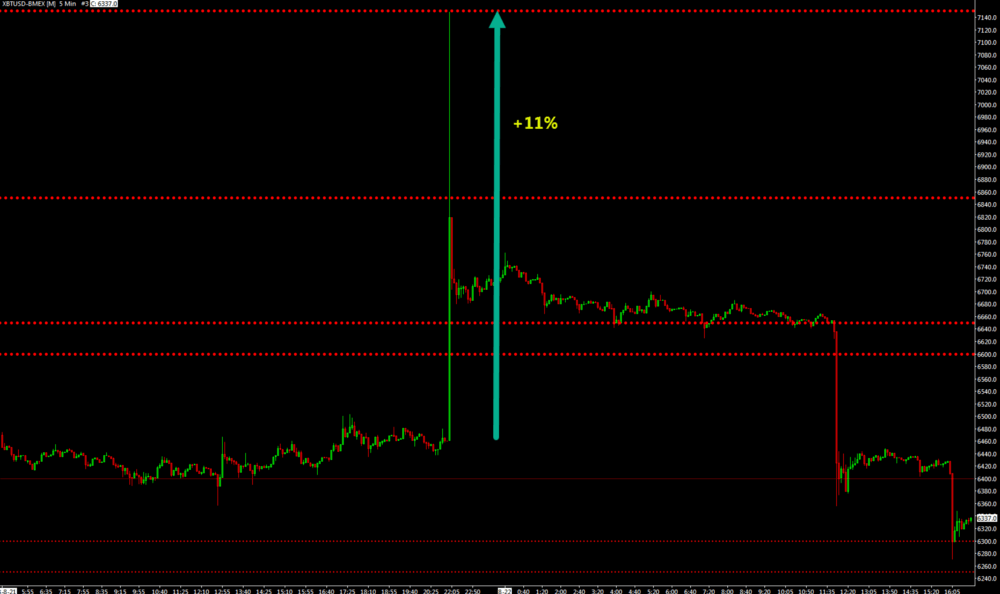

جهت نشان دادن نقش پررنگ این صرافی، در تاریخ ۲۱ آگوست که طبق برنامهریزی جهت تعمیر برای یک ساعت از دسترس خارج شد، در لحظه مشابه قیمت بیت کوین با مشارکت عظیم تا ۷ درصد افزایش یافت. همچنین پس از فعال شدن دوباره صرافی، قیمت بیت کوین تا ۱۱ درصد که ۴ درصد بیشتر از قیمت دست یافته بیت کوین بود، افزایش یافت. چند ساعت بعد هشتگ BitmexMaintenance# اعتبار این صرافی را به چالش کشید.

صرفنظر از اینکه عدهای به پذیرفته شدن CBOE/VanEck بسیار خوشبین هستند، احتمال قبولی ETF بیت کوین در کوتاهمدت چیزی نزدیک به صفر است. هرچند قدرت لابیگری را در این بین نمیتوان نادیده گرفت.

ETF بیت کوین درنهایت پذیرفته خواهد شد. تنها بیشتر از چیزی که فکر میکنید، به طول خواهد انجامید.

فروشندگان طبیعیماینرها، صرافیها و ICOها جهت تأمین هزینههای خود باید کوینها و توکنهایی که دارند را بفروشند. این بازیگران در بازار نماینده فروشندگان طبیعی و همیشگی هستند.

ماینرها و صرافیهابا قیمتهای حال حاضر، ۵ کوین برتر مبتنی بر اثبات کار (بیت کوین BTC، اتریوم ETH، زیکش ZEC، بیت کوین کش BCH و لایت کوین LTC) روزانه نزدیک به ۲۲ میلیون دلار کوین جدید تولید میکنند، که این رقم در هرسال به ۸ میلیارد دلار میرسد. در این میان بیت کوین نزدیک به ۵۶ درصد و اتریوم ۳۰ درصد از ارزش تولیدشده را به خود اختصاص دادهاند. با قیمتهای نزول یافته کنونی، اینکه کوینهای استخراجشده بهسرعت فروخته میشوند، یک تصور اشتباه نخواهد بود.

نقطه برابری هزینه و درآمد برای یک دستگاه چینی ماینر با در نظر گرفتن تمام هزینههای سرمایهای (capex) و استهلاک در طول یکسال در محدوده قیمتی ۸٬۷۰۰ دلار برای بیت کوین قرار دارد. این بدین معناست که پایینتر از قیمت ذکر شده میزان هزینه از درآمد بیشتر میشود. البته نقطه سربهسر شدن بدون در نظر گرفتن استهلاک دستگاه در طول یکسال، در قیمت ۴٬۷۰۰ دلار بیت کوین اتفاق میافتد. باید توجه داشت که این محاسبات با در نظر گرفتن هزینه برق ۰٫۰۶ کیلووات بر ساعت و یک دستگاه انتماینر S9 با قیمت ۷۲۰ دلار انجام شده است. این را نیز باید در نظر داشت که با تغییر سختی شبکه و هزینه تجهیزات و پرسنل، قیمت سربهسر شدن سود و زیان نیز بالا و پایین میشود. نوسان قیمت سربهسر شدن هزینه و درآمد در ماینینگ به دلیل وجود پارامترهایی نظیر سختی شبکه، نسبت به دیگر کالاهای فیزیکی محسوستر است.

به این نکته نیز باید اشاره داشت که نقاط برابری هزینه و درآمد در شبکه بیت کوین در مقایسه با بازارهای کالا، به نحو دیگری عمل میکند. در بازار کالا با کاهش قیمت به زیر نقطه برابری هزینه و درآمد، سازندگان محصولات از تولید دست میکشند؛ این امر به کاهش عرضه در بازار، کاهش موجودی انبارها و درنهایت به افزایش دوباره قیمتها منجر میشود. این موضوع تحت عنوان «چرخه رونق و رکود» در بازارهای کالا شناخته میشود. اما قضیه برای بیت کوین متفاوت است. در صورت کاهش قیمت بیت کوین زیر نقطه برابری، ماینرها دستگاههای خود را خاموش میکنند که به سبب آن قدرت پردازشی (هش) شبکه نیز کاهش مییابد. اما بااینحال تغییری در عرضه (میزان آزاد شدن بیت کوینها از هر بلاک) ایجاد نشده و تنها از سختی شبکه کاسته میشود. بنابراین درحالیکه نقطه برابری در بازار کالا همانند یک کف نرم (قیمتها سقوط کرده و دوباره برمیگردند) عمل میکند، شبکه بیت کوین از این نظر در وضعیت نامساعدتری قرار دارد.

از سوی دیگر در صرافیها، درآمد حاصل از کارمزدها برای بیتمکس روزانه نزدیک به ۳۲۵ بیت کوین یا با قیمتهای کنونی چیزی حدود ۲ میلیون دلار است. با در نظر گرفتن ۰٫۳ درصد کارمزد که درمجموع از هر دو طرف معامله گرفته میشود، صرافیهای لیست شده در سایت کوینمارکتکپ (با نادیده گرفتن بیتمکس، قراردادهای آتی و صرافیهای مبتنی بر ماینینگ کارمزد تراکنش) روزانه ۴۶ میلیون دلار کارمزد دریافت میکنند. پس صرافیها در مجموع روزانه نزدیک به ۴۸ میلیون دلار کارمزد در قالب کوینهای مختلف دریافت میکنند. چه درصدی از این مقدار را روزانه میفروشند؟ فرض کنیم ۵۰ درصد این مقدار که برابر با ۲۴ میلیون دلار میشود را هر روز میفروشند.

درمجموع فشار فروش حاصل از ماینرها و صرافیها بدون در نظر گرفتن ICO ها، روزانه ۴۶ میلیون دلار و سالانه ۱۷ میلیارد دلار است. آیا واقعاً سالانه ۱۷ میلیارد دلار پول تازه از سوی سرمایهگذاران گوناگون برای مقابله با این فشار فروش طبیعی به بازار ارزهای دیجیتال تزریق میشود؟

این را نیز در نظر داشته باشید که مبلغ ذکر شده به معنی خروج سرمایه ۸ درصد از حجم کل بازار در هرسال است.

نابرابری و عدم توازن بهوضوح قابل مشاهده است.

ICOهاICO ها مشابه استارتآپهایی هستند که سرمایه موردنیاز برای توسعه محصول خود (و گاهاً چیزی بیشتر) را از پیش دریافت کردهاند؛ البته با در نظر داشتن این مسئله که برای سرمایهگذاران هنوز چیزی ارائه ندادهاند. قسمت اعظم سرمایه پذیری نیز در قالب بیت کوین و اتریوم (بیشتر اتریوم) انجام میشود.

ICO ها عموماً درآمد عائده از پیشفروش را در قالب کریپتو ذخیره میکنند. آنها برای توسعه یک محصول ساختهشدهاند، نه احتکار ارزش حاصل از ارزهای دیجیتال در خزانههایشان. با توجه به اینکه بیشتر بدهی و هزینههای آنان در قالب ارزهای فیات است، باید درصد قابل توجهی از این داراییهای دیجیتال را به فروش رسانند تا بعد از سرمایه پذیری از پس هزینهها برآیند. این چیزی است که مدیریت دارایی و بدهی نامیده میشود. ICO ها باید یک صندوقدار یا مدیر دارایی برای ارزهای دیجیتالی که دارند و حفظ ارزش دلاری آنها استخدام کنند؛ که در بیشتر آنها این اتفاق نمیافتد.

برخی ICOها موجودی خود را در حالی به فروش رساندند که بازار نزولی در جریان بود و به نظرم بسیاری از آنها در حال خالی کردن ذخایر عایده از پیشفروش توکنهایشان هستند.

بیشتر بخوانید: هر آنچه باید راجع به ICO باید بدانید !

اتریوم در حال حاضر درخطر جدی قرار دارد. با اضافه شدن فشار فروش ICO ها به ماینرها، ریزش قیمت اتریوم میتواند ادامهدار باشد. همه اینها در یک دو راهی زندان ظریف قرار گرفتهاند: با توجه به سقوط ۸۰ درصدی نسبت به قیمتهای ژانویه، گزینه خروج از نگهداری اتریومهای باقیمانده شاید منطقی به نظر برسد. بااینحال در مجموع نگهداری آنها نیز با توجه به نیازهای عملیاتی و هزینهها عملاً غیرممکن به نظر میرسد. همچنین به خاطر آورید که بازار ICO ها با اتریوم ۲۰۰ دلاری در سال ۲۰۱۷ نیز در حباب بود.

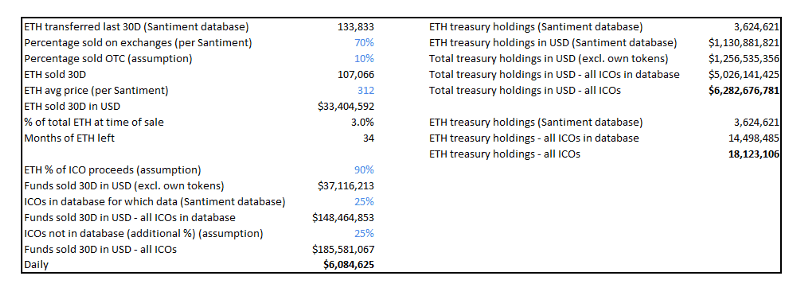

با استناد به اطلاعات پایگاه داده Santiment، موجودی تمامی ICO هایی که کیف پول آنها مشخص است نزدیک به ۳٫۳ میلیون اتریوم میباشد. در ۳۰ روز اخیر ۱۳۵ هزار اتریوم از این کیف پولها انتقالیافته است. البته اتریومهای انتقالیافته به معنی فروش آنها نیست و احتمال دارد در کیف پولهای جدید و تحت کنترل ICO ها باشند. با در نظر گرفتن فروش ۷۰ درصد از اتریومهای انتقالیافته در صرافیها و ۱۰ درصد دیگر نیز بهصورت مستقیم (نه از طریق صرافیها)، تعداد اتریومهایی که ماهانه توسط ICO ها به فروش میرسد چیزی معادل ۱۰۷ هزار اتریوم خواهد بود؛ یعنی چیزی حدود ۳ درصد موجودی کل ICO ها.

همچنین با فرض اینکه سرمایه بهدست آمده برای مخارج ماهانه کافی بوده و قیمتها نیز ثابت باشند، ICO ها ۳ سال زمان برای توسعه یک محصول پایدار در اختیار خواهند داشت که بالواقع فرصت زیادی است.

فشار فروش ناشی از ICO ها به چه شکل است؟ با فرض اینکه ۱) ۹۰ درصد سرمایه جمع شده از پیشفروش توکنها در قالب اتریوم بوده، ۲) میانگین قیمت فروش اتریوم در ماه آگوست ۳۱۲ دلار بوده، ۳) ICO هایی که از آنها اطلاعاتی در سایت Santiment موجود نیست (چیزی قریب به ۷۵ درصد ICO ها)، به مقدار مشابه اتریوم میفروشند. با این حساب عدد بهدست آمده را باید ۴ برابر کنیم. ۴) و اینکه دنیای ICO ها ۲۵ درصد بزرگتر از چیزی است که فکر میکنیم.

با در نظر گرفتن همه این موارد فشار حاصل از فروش ICO ها، روزانه نزدیک به ۶ میلیون دلار است که تنها کسری از مجموع فروش ماینرها و صرافیها محسوب میشود.

قابلتوجه است که طبق مقاله اخیر Santiment، میانگین فشار فروش ماهانه رصد شده از کیف پولهای اتریوم در سال ۲۰۱۸ توسط ICO ها، ۳۱۲ هزار اتریوم بوده است که در مقایسه با اطلاعات بهدست آمده میتوان نتیجه گرفت فشار ناشی از فروش به طرز قابلتوجهی اخیراً

کاهشیافته است. محاسبه دوباره با توجه به رقم ۳۱۲ هزار اتریوم، مدتزمانی که ICO ها برای تحویل یک محصول پایدار در اختیار دارند را به ۱۵ ماه کاهش و فشار فروش ناشی از ICO ها را تا ۱۴ میلیون دلار افزایش میدهد.

استفاده از فرضیات فوقالذکر موجودی سرمایه ICO ها را ۱۸ میلیون اتریوم (۱۸ درصد کل اتریومهای در گردش) که با قیمتهای ماه آگوست ۶ میلیارد دلار ارزش دارند، برآورد میکند. این مسئله اختیار عمل را به ICO ها در جهت افزایش سرعت فروششان میدهد.

ICO ها، با بیت کوین و اتریومهای باقیمانده در موجودیشان چهکار میکنند؟ برخی از آنها این دارایی را در طول زمان نگهداری میکنند. برخی چهرههای تأثیرگذار در این زمینه مانند ویتالیک بوترین و کانسنسیس (Consensys) که سرمایه هنگفتی از اتریوم دارند، هر یک بهگونهای در حال جلوگیری از ریزش قیمتها میباشند. اخیراً نیز صحبتها درباره خروج سرمایه از ICO ها در مقالات، اخبار، توییتها و کانالهای خصوصی گسترش یافته است.

نکته: تجزیهوتحلیل فشار طبیعی فروشندگان شدیداً به فرضیاتش وابسته است. بسیاری از این فرضیات به نحوی با یکدیگر در تضادند. خوانندگان میتوانند این برگه را دانلود کرده و آن را با فرضیات خود مطابقت دهند.

چه چیزی باقی مانده است؟

چه چیزی باقی مانده است؟چیزی که باقیمانده یک کلاس دارایی با فشار فروش ثابت و قابل توجهی است که توسط فشار خرید بهصورت موقتی مهار شده است و برای مدتی طولانی با این شرایط نباید انتظار رشد قیمت را داشت. (بله این یک دیدگاه خرسی است) کاربرد و ارزش این کلاس دارایی هیچ کف خاصی ندارد. علیالخصوص بیت کوین، این دارایی پرنوسان، که میتواند از ۱٬۰۰۰ دلار تا ۱۰٬۰۰۰ دلار افزایش یابد و دوباره به ۱٬۰۰۰ دلار برگردد. تجلی از بهشت تریدرها، سرزمین موعود قماربازان و جهنم سرمایهگذاران.

بااینوجود در چشمانداز بلندمدت به بیت کوین امیدوارم. تنها برخی پروتکلهای توکن، برنامههای بلاک چینی و توکنهای امنیتی به جریان اصلی راه خواهند یافت. تحلیل صعودیام از این ماجرا را برای وقت دیگری نگه داشتهام.

منبع: hackernoon

دیدگاه تان را بنویسید